Los esfuerzos de la Agencia Estatal de Administración Tributaria (AEAT) por abandonar la burocracia tradicional y los tramites presenciales se remontan casi a sus inicios, cuando la penetración de Internet todavía estaba en transcurso.

Por eso no sorprende que desde hace ya cuatro años, la institución decidiera ir un paso más allá en sus esfuerzos digitales, avanzan de la Sede Electrónica hacia la automatización de determinadas labores, con el llamado Suministro Inmediato de Información (SII).

No se trata de una sustitución, sino de un complemento que viene a facilitar la lucha contra el fraude y la participación tributaria del contribuyente en relación al registro de libros y la devolución mensual del IVA.

Hoy en MÁSMÓVIL Negocios explicamos en qué consiste este SII, cuáles son sus objetivos y fundamentos, y cómo pueden aprovecharse de él tanto los autónomos como las pymes enfrentadas a la tediosa gestión del Impuesto sobre el valor añadido.

También te puede interesar: “Hacienda postCovid: inspecciones por videollamada y vigilancia de ERTES”

¿Qué es exactamente el SII?

Aunque se le considera un instrumento nuevo, el Suministro Inmediato de Información no deja de ser la traslación a la Sede Electrónica del sistema de gestión del IVA que lleva tres décadas funcionando.

“Se pasa a un nuevo sistema de llevanza de los libros registro del Impuesto sobre el Valor Añadido a través de la Sede Electrónica de la AEAT, mediante el suministro cuasi inmediato de los registros de facturación”, recoge la web del ente.

“El nuevo SII permite acercar el momento del registro o contabilización de las facturas al de la realización efectiva de la operación económica que subyace a las mismas”. Es decir, que permite la reducción de plazos y las posibles injerencias consecuentes.

En la práctica, el suministro obliga a proveer a través de la Sede Electrónica la información relativa a los registros de facturación en un plazo máximo de cuatro días. Los libros a los que hace referencia la ley son los siguientes:

- Libro Registro de Facturas Emitidas.

- Libro Registro de Facturas Recibidas.

- Libro Registro de Operaciones Intracomunitarias.

- Libro Registro de Bienes de Inversión.

El SII entró en vigor el 1 de julio de 2017, obligando a los contribuyentes a enviar los registros de facturación del primer semestre de dicho ejercicio antes del 1 de enero de 2018. Solo quedaron al margen las empresas que habían presentado el modelo 340.

En las Haciendas Forales de Bizkaia, Araba, Gipuzkoa y Navarra, la novedad pasó a tener efectos legales a partir del mismo 1 de enero de 2018.

¿Quiénes están obligados a utilizar el SII?

El uso Suministro Inmediato de Información es forzoso para todos los sujetos pasivos obligados a liquidar el IVA de forma mensual. Es decir:

- Grandes empresas: con facturación superior a 6 millones de euros.

- Sociedades inscritas en grupos de IVA.

- Empresas inscritas en el Régimen de Devolución Mensual del IVA (REDEME).

No estar incluido en ninguno de estos grupos no significa quedarse al margen. El registro en el SII es totalmente voluntario para los demás contribuyentes sin razón de denegación. Pero ¿por qué una empresa querría aceptar trámites adicionales si no son obligatorios?

Ventajas del SII para las empresas

El SII es un instrumento pensado para facilitar la relación del contribuyente con la Agencia Tributaria, y de esa forma elimina determinadas obligaciones, sintetizadas bajo el mismo sistema electrónico.

La AEAT resume desde su web estas mismas bonanzas en una serie de puntos:

- Reducción de obligaciones: eliminación de los modelos 347, 340 y 390, así como de los Libros de Registro del IVA.

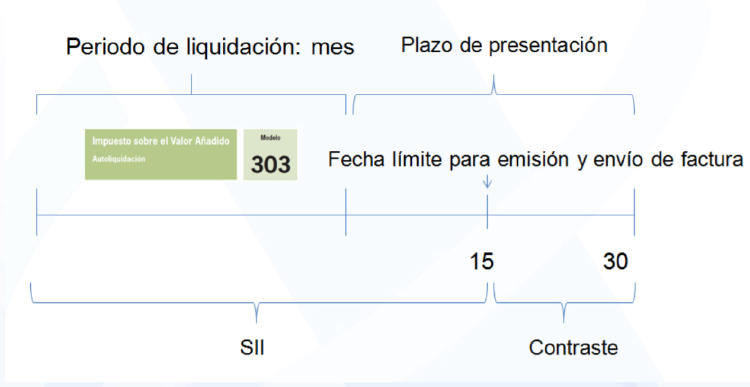

- Plazo de presentación de declaraciones superior al estándar: 30 días naturales del mes siguiente al periodo de liquidación —28 días para declaraciones de enero—, en lugar de los 20 días actuales.

- Reducción de tiempos: el recibo de información en tiempo real permite a Hacienda anticipar comprobaciones y agilizar los procesos de devolución.

- Facilidad de correcciones: el SII es un modelo bidireccional por el que la AEAT emite un acuse de respuesta confirmando cada recepción, y destacando posibles errores a subsanar directamente en el sistema.

- Datos fiscales de contraste: en la Sede Electrónica aparece un libro registro “declarado” y otro “contrastado”, con la información procedente de terceros.

- Accesibilidad: gracias al formato digital del SII las empresas pueden acceder a sus datos fiscales en cualquier momento.

¿Cómo me inscribo en el SII?

Para poder acceder al SII hay que solicitarlo a través del modelo 036 “en el mes de noviembre del año inmediatamente anterior al que vaya a surtir efecto, o en el momento de inicio de la actividad”, apuntan desde Infoautonomos.

Igualmente la voluntariedad se mantiene en dirección inversa, siendo libre la anulación del compromiso en el momento que el contribuyente lo decida.

En ese caso habría que volver a presentar el modelo de declaración censal en el mismo mes, para que tenga efecto en el ejercicio siguiente. Hay que tener en cuenta que la AEAT entiende el silencio como consentimiento, con la consecuente prórroga de la inscripción.

¿Qué información hay que incluir en el SII?

No consiste en remitir las facturas a la Sede Electrónica, sino referir solo determinada información de estas. Así, todo envío mantiene una cabecera común de identificación del titular de cada libro, información del ejercicio y periodo de registro.

Los mínimos a cumplimentar dependen del tipo de libro y los canales para realizar el trámite son los habituales respecto a los tramites tributarios:

- Vía electrónica: mediante Web Services desde el mismo sistema de facturación operado sobre el intercambio de mensajes XML.

- Mediante un formulario web: solo en caso de que el contribuyente declare pocas operaciones y de forma secundaria.

Es importante diferenciar entre libros de facturas expedidas y libros de facturas recibidas, porque en cada caso las obligaciones y los plazos son diferentes. Eso sí, en ambas se contempla la posibilidad de hacer asientos y resúmenes siempre que se pueda.

Libro registro de facturas expedidas

- Número y, en su caso, serie que figure en la factura.

- Fecha de expedición y de realización de las operaciones si es distinta a la anterior.

- Nombre y apellidos, o razón social, y NIF del destinatario.

- Base imponible, cuota tributaria.

- Tipo de factura expedida (Completa, simplificada o rectificativa).

- Descripción de las operaciones.

- Referencia a la factura rectificada (opcional) o importes que se modifican cuando apliquen.

- Calificación fiscal de las operaciones incluidas en la factura expedida.

- Régimen Especial de Bienes Usados (REBU) o Régimen Especial del Criterio de Caja (RECC) cuando aplicase.

- Posibles informaciones tributarias vía Orden Ministerial.

- Inversión del sujeto pasivo.

- Si se trata de operaciones exentas o no sujetas al IVA.

El plazo para presentar la información de esas facturas es de cuatro días naturales desde la expedición del documento, y de ocho días naturales si ha sido emitido desde un tercero.

En cualquier caso el trámite ha de realizarse antes del 16 del mes siguiente al del devengo del impuesto que desea registrarse en el SII.

Libro registro de facturas recibidas

- Número y, en su caso, serie que figure en la factura

- Importaciones: número de DUA y fecha de contabilización.

- Fecha de expedición y de realización de las operaciones si es distinta a la

- anterior.

- Nombre y apellidos, o razón social, y NIF del expedidor: identificación de la

- factura

- Base imponible

- Cuota deducible.

- Descripción de la operación.

- Periodo de liquidación en que se realiza la anotación en el que se registran las operaciones a que se refieren las facturas recibidas.

- Régimen Especial de Bienes Usados (REBU) o Régimen Especial del Criterio de Caja (RECC) cuando aplicase.

- Posibles informaciones tributarias vía Orden Ministerial.

- Inversión del sujeto pasivo.

Para este tipo de facturas el plazo sigue siendo de cuatro días naturales desde la fecha del registro contable, siempre con anterioridad al día 16 del mes siguiente al periodo de liquidación correspondiente.

En el supuesto de operaciones de importación, los días de plazo comienzan a contar desde que se produce el registro contable del documento con la cuota liquidada por las aduanas.

Multas relacionadas con el SII

Para adecuar la normativa al funcionamiento y las obligaciones del Suministro Inmediato de Información se llevó a cabo una modificación específica del artículo 200 de la Ley General Tributaria.

En ese apartado se define la cuantía a abonar por sanción en caso de retraso para sujetos pasivos obligados a acudir al SII. Concretamente: una multa de un 0,5% el importe de la factura objeto del registro, con un mínimo trimestral de 300 euros a un máximo de 6.000 euros.

En MÁSMÓVIL Negocios queremos que no te quedes atrás en la digitalización tributaria de España. Por ello te ofrecemos la mejor conexión y ofertas de fibra y móvil del mercado. Consulta más detalles en nuestra web o llámanos gratis al 1495 para conocerlas.